刷新历史高点的新能源汽车,是在后疫情时代刺激经济复苏的一剂猛药。

上半场的电动化已经初见成效,下半程的智能化赛道吹响号角,汽车智能化转型成为必然。以自动驾驶为首的智能化大军,在赛道之中纵横捭阖,却尤有用力过猛之嫌,上天易,落地难。

撇去那股浮躁之风,自动驾驶落地成为本质要求。

与此同时,伴随着自动驾驶技术的发展,人们开始构建彻底解放手眼之后的汽车驾乘蓝图,在座舱之中缓慢构建起智能化的体系,智能座舱的发展被提上了日程。

作为人与汽车最直接的交互接口,座舱的智能化程度时刻影响着人们的驾乘体验,同时其又具备更加容易落地的可能性。

复杂多变的资本市场中,智能座舱产业开始掀起风浪。

根据亿欧汽车统计,2021年,智能座舱市场共发生投融资事件23起。其中涉及到智能座舱产业链各级玩家,包括软硬件、车载系统、集成方案等多方供应商。

传统供应商变革转型的过程中,资本纷纷下注,一级市场遍地开花,上市龙头、主机厂、互联网科技企业等向深向广延伸触角,以一种融合竞争的姿态,参与到智能座舱产业更广泛、更多元的比拼中来。

智能座舱与以往的机械座舱截然不同,最为明显的是显示系统的发展,这一点从资本市场的动向中,也可窥探一二。

在2021年智能座舱领域23起投融资事件中,多家具备车载显示系统供应能力的企业受到了资本青睐,其中又以HUD相关企业作为重点投资对象。

以泽景电子为例,在2021年,其连续完成C轮和C+轮融资,而其核心产品就是HUD。亿欧汽车了解到,泽景已相继获得蔚来、吉利、一汽、长安、比亚迪等多个车企车型定点项目。

此外还有疆程科技、睿维视、锐思华创等企业,均与HUD相关。

根据亿欧智库调研,2021年中国新发布乘用车(含改款)座舱功能渗透率中,HUD渗透率为34.3%。

虽然HUD当前仍属小众,但在亿欧汽车看来,其普及具备必然性。无论是从行车安全或智能便捷等方面考虑,HUD都有成为座舱"新贵"的潜质。

人机交互和域控制器等细分赛道企业也成为市场"新宠"。

交互体验作为座舱灵魂,是用户与座舱的连接纽带,其重要性不言而喻。拿怿星科技来说,其具备HMI设计、仪表应用软件开发、数字仪表整体解决方案、智能座舱测试系统等服务能力,据悉,其已为国内超过50家OEM及Tier1提供了HMI设计及软件开发、技术支持服务。

此外,汽车E/E架构迎来升级,汽车架构从分布式向域集中式、中央计算式逐渐进化,当前正处于分布式向域集中式过渡阶段,域控制器成为汽车智能化的关键之一。例如赫千电子,其具备为用户提供座舱域控制器整体解决方案和产品的能力。

能提供软硬件整体解决方案的集成供应商,在产业链中的重要性日益增加,包含亿咖通、博泰车联网、斑马智行等企业。

就博泰车联网而言,无论是其为岚图FREE提供软件、硬件、云三端解决方案的智能座舱,或是为一汽·大众用户打造的车联App等,都是其智能座舱整体能力的表现。

智能座舱产业链的复杂性带来了供应体系的变革,具备多元集成能力的企业无疑会更受青睐,无论是技术研发还是生态构建等方面,都有他们的独到之处。

还有T-Box、操作系统、智能内饰等相关企业,以及传统汽车电子供应商都得到了一定的关注,智能座舱产业遍地开花,但目前仍处在发展初期,具备很大的发展空间。

亿欧数据显示,在智能座舱领域,国内企业极大部分处于早期阶段,上市企业仅占6.3%。

均胜电子等上市企业在整体产业之中虽为少数,却在各自细分赛道搅动风雨。

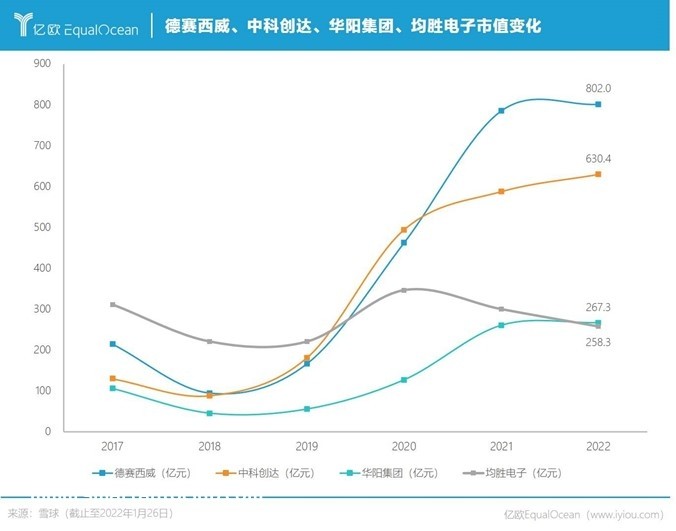

在亿欧数据收录的近40家智能座舱上市企业中,亿欧汽车筛选出了4家具有一定代表性的企业进行分析,分别是德赛西威、中科创达、华阳集团、均胜电子。

四家企业市值在2018年、2019年前后均有一定的增长,其中德赛西威涨幅最多。

德赛西威以传统汽车电子起家,诸如仪表显示、空调控制系统等方面,但随着传统汽车座舱逐渐式微,其在2016年开始对智能座舱、智能驾驶以及车联网进行布局。

德赛西威目前主营业务包括车载信息娱乐系统、驾驶信息显示系统、智能驾驶辅助系统、域控制器等,其智能座舱产品已在理想、长安、奇瑞、 长城等车企旗下车型量产。

2020年,德赛西威量产了基于Hypervisor架构的新一代智能座舱产品,2022年1月4日,CES 2022展会期间,德赛西威与高通宣布,双方将基于第4代骁龙座舱平台,共同打造德赛西威第4代智能座舱系统。

同在CES 2022展会上,中科创达发布了基于高通SA8295硬件平台的全新智能座舱解决方案。

中科创达与德赛西威发展路线有所不同,中科创达在2014年与Inter成立合资公司,并于同年进入智能汽车领域。中科创达2015年于深交所上市,2016 年与高通成立合资公司创通联达。

此后收购爱普新思与慧驰科技、芬兰智能汽车人机交互和引擎公司Rightware,其Kanzi软件成为了中科创达三驾马车之一,中科创达始终聚焦于智能操作系统,再向外辐射。

华阳集团主要致力于智能座舱解决方案、车载信息娱乐系统及显示系统,还有车联网等产品方向的研发、生产和销售,拥有较为全面的汽车智能驾驶座舱产品线。

均胜电子则投入智能座舱、智能驾驶、汽车安全系统等方面的研发与制造。其智能座舱产品形态包含中控娱乐系统、仪表盘、 抬头显示系统(HUD)等,此外,其在HMI领域也有所建树。

各家企业在侧重点上都有所不同,但都在进行多方布局。

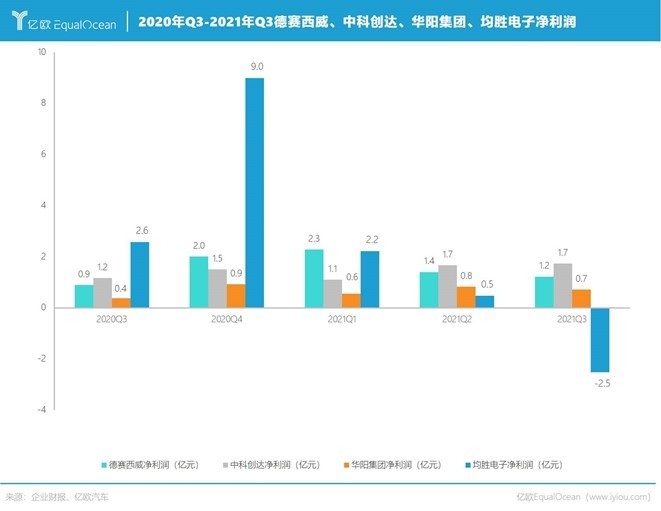

就四家企业近期的营收数据,均胜电子遥遥领先,但有下滑趋势,其余三家基本平稳。

就净利润而言,均胜电子2021年一路下跌,Q3季度甚至亏损2.5亿元,均胜电子表示其主要归咎于芯片短缺对于全球供应链的影响加剧,以及部分上游原材料价格与运输费用上涨等原因。

尽管营收和净利润有走低趋势,但根据均胜电子财报数据,在其收入构成中,汽车电子业务在2021年上半年收入约60.6亿元,同比增长43.5%,毛利率为18.0%,同比增长4.2%。其中智能座舱与智能驾驶业务收入约50.6亿元,占比约为84%。

2021年上半年,中科创达智能网联汽车业务实现营业收入4.9亿元,较2020年同期增长70.1%。其中软件开发、技术服务收入4.17亿元,软件许可收入0.76亿元,较上年同期增长92%。

中科创达智能网联汽车的产品和技术,涵盖智能座舱、智能驾驶、智能交互、智能网联和仿真测试等产品矩阵。

德赛西威同样如此,其智能座舱业务在2021年上半年营业收入33.4亿元,占总营收的81.8%,同比增长44.1%,成为公司的主力营收点。

华阳集团汽车电子业务布局智能座舱、智能驾驶、智能网联三大领域,在2021年上半年,其汽车电子业务营收13.5亿元,同比增长95.9%,占总营收比例65.6%,同比增长15.8%。

可以大致看出,在过去一年中,四家企业智能座舱业务均有所增长,管中窥豹,足以见到智能座舱产业在市场中呈增长态势。

产业蓬勃发展,一众供应商动作频频,主机厂自是不甘人后,在2021年23起智能座舱产业投融资事件之中,上汽、一汽、吉利等车企的身影穿插其中。

亿咖通与吉利的关系自是不言而喻,一汽在参与去年对博泰车联网的投资之后,今年1月20日,在长春、沈阳和上海三地又举行了一汽奔腾&博泰车联网联合研发运营中心云签约及揭牌仪式。

智能座舱产业链条复杂,主机厂无法在每个领域都有所跟进和投入,主机厂与其他供应商合作无可厚非,其他自研,或自身孵化科技企业的方式也是长远之计。

在目前产业最为关心的是座舱生态的构建以及标准化的制定上,主机厂存在着一定优势。

在2021年12月21日,由亿欧汽车主办的"GTM2021全球科技出行论坛"上, 国汽智控副总裁杨柯讲道:"关于构建生态,我们要有一个协同的观点,大家不是甲乙方,而是以互相协同,互相融合的方式进行合作,构成大发展、大融合的态势。"

亿欧汽车认为,在这种协同构建生态的过程,依然会以主机厂为核心。

尽管供应链由线性转向网状结构,导致主机厂话语权的相对降低,呈现传统供应商、互联网科技企业、主机厂三足鼎立的局面,但主机厂无疑会更加偏向网络中心。

主机厂的集成能力、制造技术、雄厚资金等是诸多传统供应商一时半会无法比较的,而且不能忽略主机厂的老辣经验,他们不会自愿成为代工厂。

标准化的制定也离不开主机厂的制造能力。

智能座舱百花齐放,但是却缺乏统一的标准,在亿欧汽车看来,许多时候,各大车企之间会陷入盲目对标的乱局,由此带来的成本直线上升,在体验上却多有冗杂,最终由用户来承担。

智能座舱各种构建的标准制定,必然需要主机厂与供应商协同一致,离不开主机厂的制造能力和相关数据积累。

尽管从标准化的角度来看,智能座舱发展仍然处在较为前期的阶段。

亿欧汽车认为,智能座舱的普及是汽车产业发展的必然选择。一众企业在智能化赛道耕耘许久,急于寻求能够尽快变现的细分领域,5G、大数据、AI等技术的蓬勃发展,让智能座舱成为绝佳渠道。

智能座舱正处在一个发展的黄金时期,各大资本的涌入,更让其显出火热之景。

与此同时,值得警醒的是,不要错估主机厂的实力,也不要忽略Tier1和硬件厂商。科大讯飞智能汽车副总裁赵毅曾说,汽车电子架构与软件,永远是分分合合,合久必分,分久必合。

这句话用在智能座舱供应链,也会十分应景。

原标题:智能座舱,另一场资本盛宴

原文链接:https://finance.sina.com.cn/tech/2022-01-28/doc-ikyamrmz7978915.shtml