说明:来源智能网联汽车(本文编辑:六耳),本文仅供学习和交流,不代表个人观点及立场,版权归原作者。

随智能电动汽车发展,未来电子部件、软件、服务等会在汽车价值体系里占据越来越大的份额。华为选择不造“整车”,而是通过聚焦ICT技术,定位智能汽车增量零部件供应商,提供传统汽车所不具备的“增量”:包括高精地图、芯片、感知硬件(激光雷达等)、智能座舱、智能驾驶、生态服务、云等。

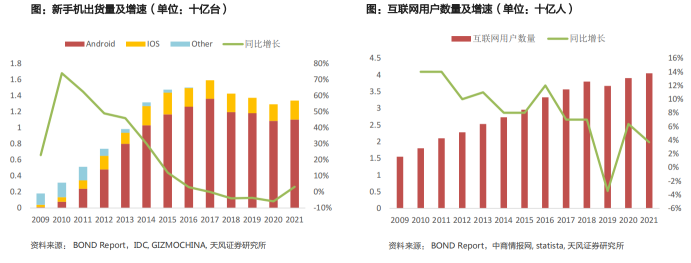

智能手机及互联网行业增速已放缓,科技型企业急需寻找第三增长赛道。

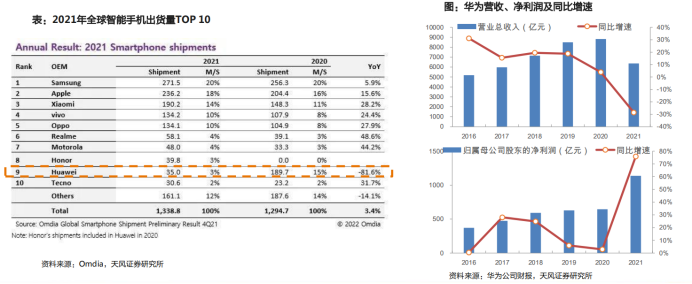

(1)智能手机行业已趋于饱和。智能手机出货量自 2015 年后增速明显放缓且 2017 - 2020 年出现了负增长。

(2)互联网用户增长放缓。以手机和电脑驱动的互联网用户数量增长放缓,科技型企业寻找第三增长赛道。

除了华为定位车企赋能者之外,百度(成立集度)、小米、滴滴、阿里(入股智己)等科技公司也通过各种方式入局智能电动汽车赛道。

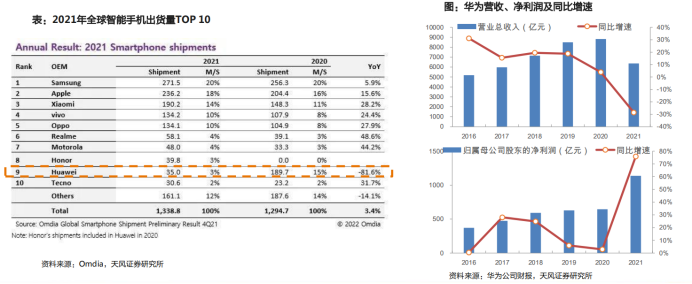

营业收入和净利润增速放缓,并出现负增长。根据 Omdia 数据,2021 年剥离了荣耀之后,华为智能手机出货量跌至全球第 9,2019 年来华为业绩增速明显放缓且出现负增长,华为急需拓展新的增量赛道和业务。

(*注:2021年归母净利润中含574亿处置资产和业务的收益,去除之后的归母净利润同口径对比下同比下降12.1%)

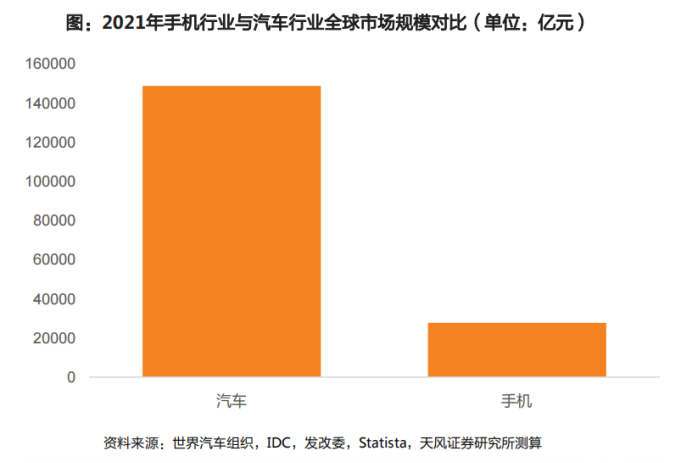

第一,全球汽车产业规模大,上万亿产值,市场规模足够庞大。

2021 年,全球汽车销量总计 8268 万辆,中国市场汽车销量为 2628 万辆,为全球第一大汽车消费市场。中国汽车行业产值超过 8.6 万亿,占 GDP 总额的 7% 以上,市场空间与机遇大。

对比来看,2021 年全球智能手机出货量 13.54 亿台,假设按汽车均价 18 万元,手机均价 2050 元测算,全球汽车/智能手机的市场规模分别为 14.88 万亿和 2.78 万亿,汽车市场规模更大,也足够容纳更多巨头。

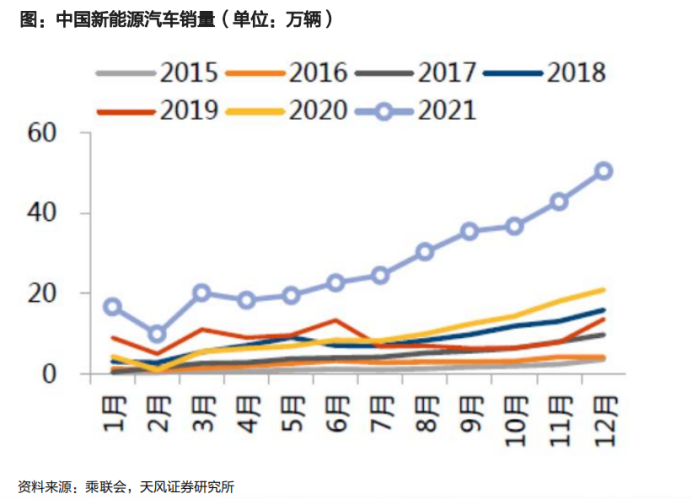

第二,汽车电动化加速传统汽车产业更新迭代,打开“蓝海”市场。

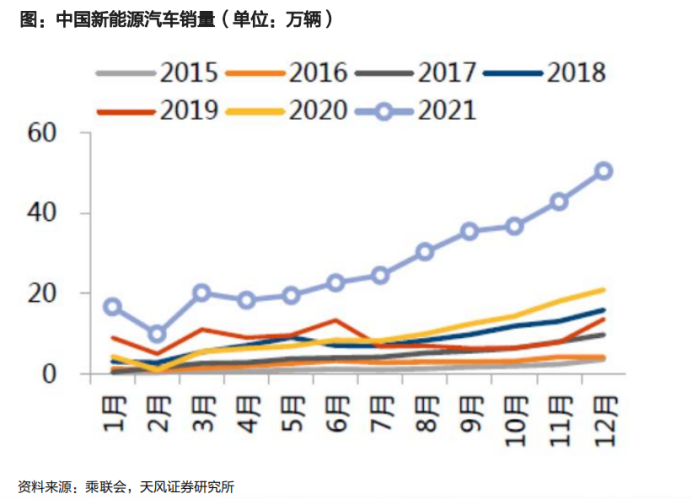

智能手机市场遇到瓶颈的同时,新能源汽车迎来最好的时代,已进入持续快速增长的通道。

在政策支持、供给端打开、消费者认知度提升三重因素助推下,2021 年国内新能源汽车行业得到高速发展;我们预计 2022 年国内新能源乘用车销量有望达到 650 万辆,同比增长 84.6%。

第三,智能汽车与智能手机相似度较高,且存在大量创新点,让科技型企业能够充分发挥。

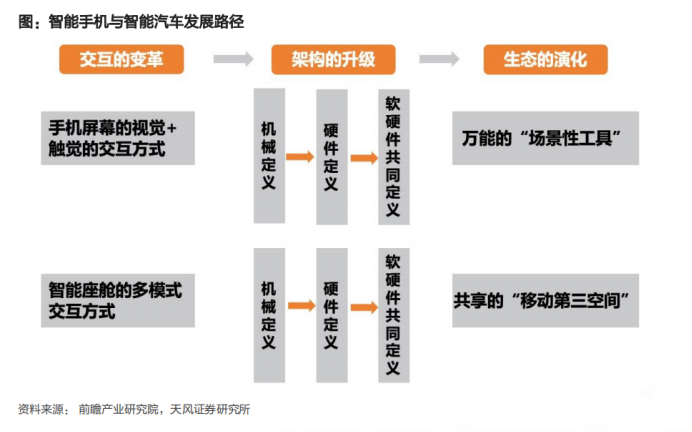

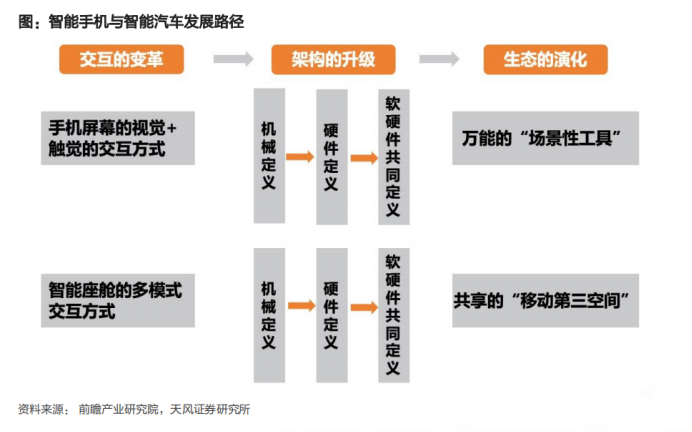

智能手机与智能汽车作为移动互联网浪潮下划时代的产物,皆遵循着“交互的变革—>架构的升级—>生态的演化”的发展路径。

同时,在模式以及阵营的选择上,智能汽车也延续着智能手机的变化。特斯拉在技术及收费模式上被接受,也让各大科技型企业看到了软件定义汽车的更多可能性。

从自动驾驶,智能座舱,再到车身、底盘等智能化,再到车路协同、车联网,智能汽车行业中存在大量软、硬件创新机会。

-

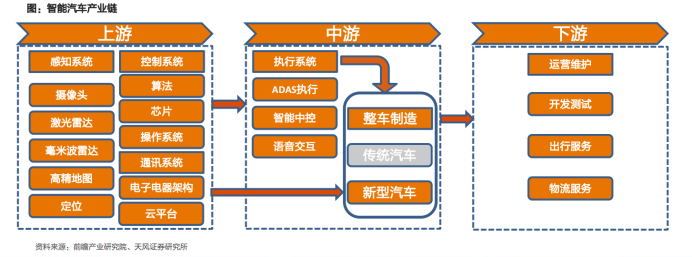

上游企业包括感知、控制、通讯系统制造业,主要产品包括芯片、雷达、地图等;

-

中游企业包括执行系统制造业,主要产品包括智能中控屏等;

-

下游主要为开发测试和运营的服务业,科技型企业均能从中找到各自突破口。

随着汽车产业与 ICT 产业的深度融合,智能网联电动汽车正在成为人类社会新的革命性发展引擎。

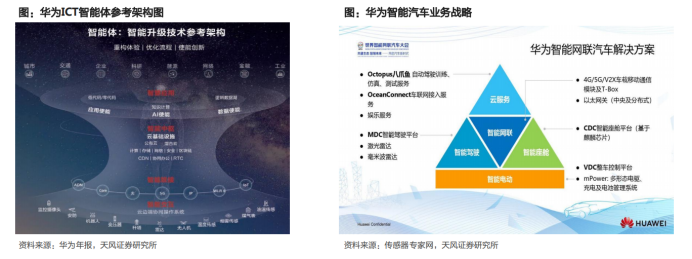

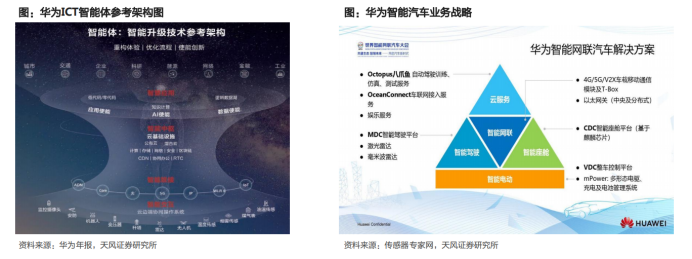

2020 年,华为发布了业界首个面向行业智能升级的参考架构“智能体”,构建一体化智能系统,加速智能升级。

华为基于ICT技术积累和延展,致力于打造智能网联汽车增量部件解决方案。

华为是全球领先的 ICT (信息与通信)基础设施和智能终端提供商,ICT 基础设施业务是华为最核心的业务之一。

2020 年,华为与国内外车企、软硬件零部件供应商等超过 100 个生态伙伴合作,推进智能网联汽车产业蓬勃发展。

华为多年来持续深耕智能手机市场,具备过硬的服务质量及良好的用户口碑。

华为应用市场月活跃用户数持续增长,截止 2021 年 4 月,华为应用商店月活跃用户数为 29841.3 万人;根据中国移动终端实验室发布的《中国移动 2020 年智能硬件质量报告(第二期)》,通过对 2020 年 6 月 - 11 月底之间上市的 5G 手机、12 个品牌的 41 款手机进行综合评测,华为 Mate40 Pro 在 4000 元以上价位中排名第一。

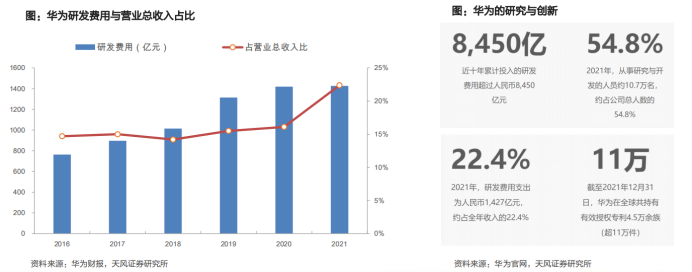

华为坚持每年将10%以上的销售收入投入研究与开发。

华为近十年累计投入的研发费用超过人民币 8450 亿元。

2021 年在营业收入同比下滑的情况下,研发费用支出仍然维持同比增长,达人民币 1427 亿元,约占全年收入的 22.4%。

华为储备了大量技术研发人才,科研底蕴和创新能力持续提升。

2021 年华为从事研究与开发的人员约 10.7 万名,约占公司总人数的 54.8%。

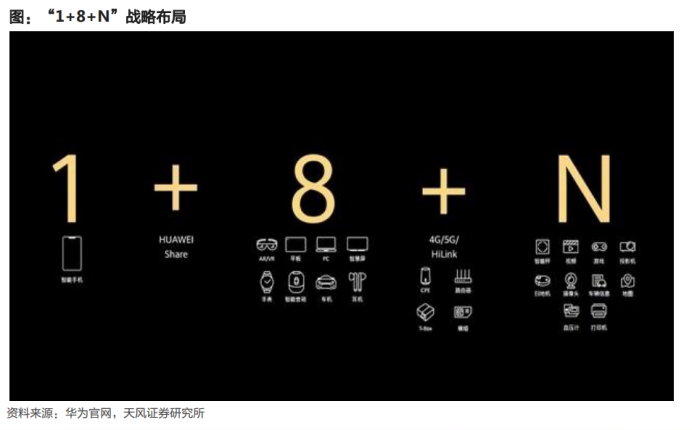

华为布局“1+8+N”,打造万物互联生态布局,汽车是其中重要一环。

华为在已有的 IoT、Wi-Fi、Cloud、AI 等技术的发展上,催生了边缘计算、云管理、 AIOps 等新的市场,将企业ICT带入了数据驱动的智能时代。

“ 1+8+N ” 中的 “ 1 ” 就是手机为主入口,“8 ” 就是 4 个大屏的入口:PC、平板、智慧大屏、车机,和 4 个非大屏入口即耳机、音箱、手表,眼镜,N 则是泛 IoT 硬件构成的华为 HiLink 生态。

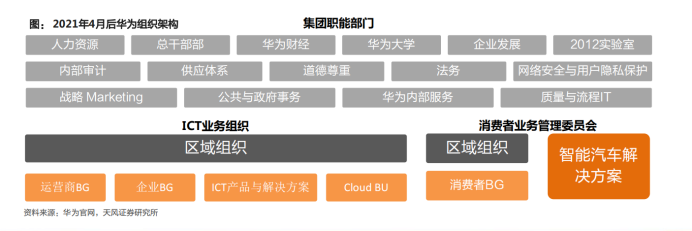

华为自 2013 年宣布入局车联网以来,在汽车领域产品已拓展至智能驾驶、智能座舱、智能车云、智能电动四大板块,定位软硬件系统集成商,并与多家车企展开深度合作。

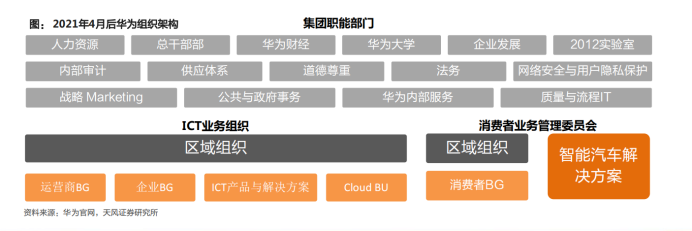

2019 年,华为成立智能汽车解决方案 BU,隶属于 CT 管理委员会。

2020 年智能汽车 BU 部门调整至消费者业务中。

华为智能汽车解决方案 BU 共设 9 个部门,其中战略业务发展部、政策与标准专利部、 Marketing 部门,可以视为是前台部门;人力资源、质量运营和财经管理部门,视为是后台部门。

华为汽车 BU 研发人员&研发规模:2020 年华为智能汽车 BU 部门研发投入超5亿美元,2021 年投入超 10 亿美元,用于智能汽车领域中的产品及技术研发。

随智能电动汽车发展,未来电子部件、软件、服务等会在汽车价值体系里占据越来越大的份额。

华为将提供传统汽车所不具备的“增量”:包括高精地图、芯片、感知硬件(激光雷达等)、智能座舱、智能驾驶、生态服务、云等。

华为汽车战略方向分为五大板块:包括智能驾驶、智能网联、智能座舱、智能车云和智能电动。

基于自身 ICT 技术优势,华为打造“传感器-芯片-操作系统-算法与开发应用-云服务”的生态化布局。

华为智能驾驶汽车中,包含四个核心子系统:计算平台、传感器、执行器与应用算法。

计算平台:华为 MDC( Mobile Data Center:移动数据中心)定位为智能驾驶的计算平台。

此平台集成了华为在 ICT 领域 30 多年的硏发与生产制造经验,搭载智能驾驶操作系统 AOS、VOS 及 MDC Core,兼容 AUTOSAR,支持 L2+~L5 平滑演进, 结合配套的完善工具链,客户或生态合作伙伴可灵活快速的开发出针对不同应用场景的智能驾驶应用。

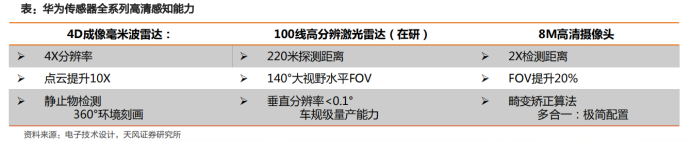

传感器:华为在车载摄像头、毫米波雷达及激光雷达领域均有布局,规划的产品性能对标行业最领先企业。

(1)车载摄像头:高清像素 5.4M 起步,360 环视系统,全系列产品覆盖。

(2)毫米波雷达:第五代起步,支持垂直单目标测高;推出高分辨率 4D 成像雷达,大幅提升水平和垂直的角度测量能力。

(3)激光雷达:华为的 96 线中距激光雷达产品拥有 150 米的最大探测距离,现已具备可量产商用的车规级能力,极狐阿尔法 S HI 版即搭载了 3 颗 96 线激光雷达;通过旗下哈勃投资入股产业链公司纵慧芯光(VCSEL)、南京芯视界(SPAD)等。

执行器:华为 MDC 平台支持与线控底盘接口对接,实现智能驾驶大脑对车辆的安全控制;华为 MDC 平台将与线控底盘方案厂商共同协作,推动实现更加安全的的智能驾驶解决方案。

应用算法:华为全面采用自研核心算法,针对中国城区道路、高速道路、市区泊车等复杂驾驶场景持续设计优化;数据上,通过与车企伙伴联合建立大规模路测车队,持续累积丰富场景路测数据,驱动系统持续闭环迭代优化。

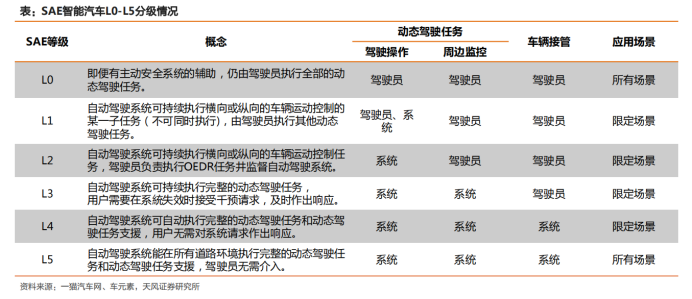

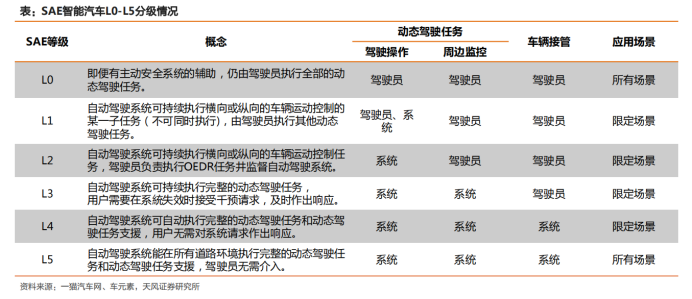

不同于其他企业“代次升级”或“一步到位”的自动驾驶技术路线升级模式,华为提供了 “L4 当 L2 ”的新思路, 即在驾驶责任上将 L4 级系统按照 L2 级系统来用——驾驶员全程监测路况,但纵横向控制,全程都由车辆完成。

绕开渐进式模式的技术瓶颈和避免直接打入商用市场的困难模式,并借助激光雷达等技术实现了丰富的场景感知,使得高级别自动驾驶汽车的大规模量产成为可能。

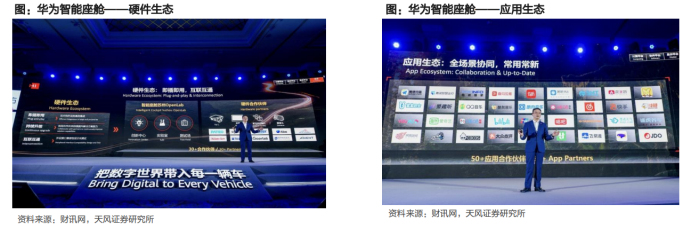

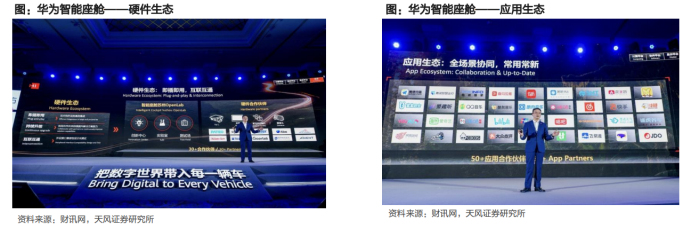

华为智能座舱:通过硬件、OS 和生态,构建全场景出行体验

华为智能座舱通过硬件、车载 OS 和应用生态,构建全场景出行体验。

硬件端:包括智能硬件平台提供芯片/座舱模组/屏幕/AR-HUD 等智能座舱增量部件。

基于智能手机麒麟芯片构建 IVI 模组,发挥产业链系融通的规模效应,降低硬件成本;AR-HUD 增强现实-抬头显示仪,满足导航及车内娱乐需求;智慧屏提供便捷、智慧车生活。

软件端:华为自研的鸿蒙系统将兼容 Linux、Unix 和安卓系统,实现跨终端无缝协同体验,支持智慧屏、PC、手机、手表及手环等。

基于智能座舱操作系统 HOS 和车域生态平台 HiCar,HOS 系统分布架构更稳定;时延引擎+高性能 IPC 通信效率更高。

鸿蒙是一款面向未来的全场景分布式智慧操作系统,创造一个超级虚拟终端互联的世界,将人、设备、场景有机地联系在一起,将消费者在全场景生活中接触的多种智能终端实现极速发现、极速连接、硬件互助、资源共享,用最合适的设备提供最佳的场景体验。

鸿蒙技术架构支撑 1+8+N 战略,实现万物互联:1 是手机,8 包括平板、PC、穿戴、智慧屏、AI 音箱、耳机、VR、车机,N 是指万物互联。

通过通信连接和应用打通,从手机的优势向外围延展,鸿蒙架构起到至关重要的支撑作用。

(1)基于微内核、分布式及跨终端的特性,鸿蒙能更好的适应物联网时代的需求;

鸿蒙座舱操作系统 HOS:针对座舱的使用场景、对接上层应用软件和底层硬件,实现座舱软硬件解耦,南北向开放,从而实现快速开发,同时满足车规安全。

智能驾驶操作系统 AOS:满足智能驾驶软件开发对生态、车规及数据驱动开发等核心要求。已通过 ASIL-D & EAL5+ 认证,支持丰富的AI原生开发库,在系统开发更高效的同时,保证确定性&低时延。

智能车控操作系统VOS:相比现有系统,VOS 将更加开放、基础 OS 开源,帮助车厂实现自主可控。VOS 支持异构多核、模型化工具链,且兼容 AUTOSAR,使得 ECU 系统代码迁移平滑、多 ECU 的集中开发变得简单高效。

华为基于物联网、云计算、大数据等核心技术,构建统一开放的车联网解决方案。

华为车联网解决方案给予车企数据管理、设备管理和运营管理,基于统一安全的网络接入、各种终端的灵活适配、海量数据的采集分析等能力,从而实现商业模式的创新。

车联网服务从单车智能到车路协同智能,提升社会交通整体的安全性和效率。

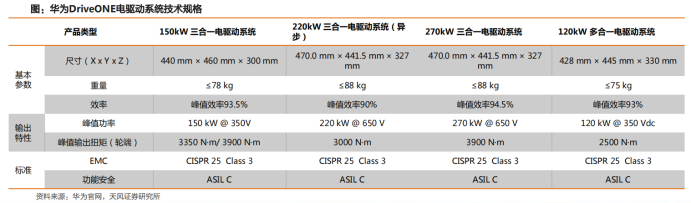

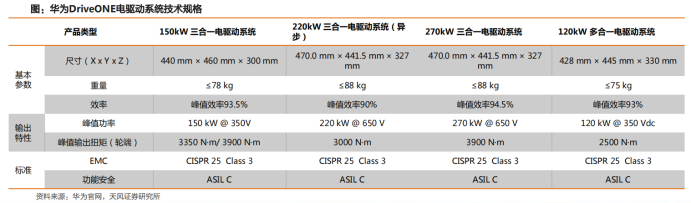

DriveONE 三合一电驱动系统,采用一体化设计,集成了电机控制器(MCU)、电机和减速器,系列化产品适配 A0~C 级车型需求,优势明显。

(1)3kW/kg 超高密:体积和重量低于业界 10%,Z 向空间 ≤300mm,整车布置更灵活。

(2)88% NEDC 效率:效率优于业界 4%,提升整车续航里程。

(3)78dB 超静音:AI 声辐射拓扑优化&高精度仿真,领先业界 5dB,静谧驾驶体验。

DriveONE 多合一电驱动系统,超融合架构的动力域解决方案。

相比较三合一电驱动系统,进一步集成了车载充电机(OBC)、电压变换器(DC/DC)、电源分配单元(PDU)及电池管理系统主控单元(BCU) ,体积减小 20%,重量减轻 15%,降低开发成本,整车前后驱适配。

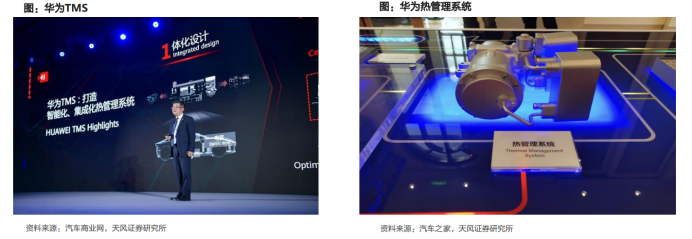

华为热管理系统:业界集成度最高的智能汽车热管理解决方案

华为热管理系统 TMS 帮助汽车实现能效、标定效率、体验三大提升,与电驱动系统相得益彰。

一体化设计:华为 TMS 打通电驱、电池、乘员舱等领域,并降低热泵低压侧不可逆损失,实现整体能耗最优。

(1)部件集成:华为将传统热管理系统中 12 个部件集成为一体,实现热管理系统管路数量降低 40%;

(2)控制集成:压缩机、水泵等关键部件的控制系统全部集成至 EDU,大幅降低部件电控故障率。

(1)能效提升:相比传统非热泵方案能效比提升至2倍;

(2)标定效率提升:将标定周期从传统的 4 个月降低至 1.5 个月;

(3)体验提升:实现智能热舒适性控制、智能空气管理、智能预测性维护。

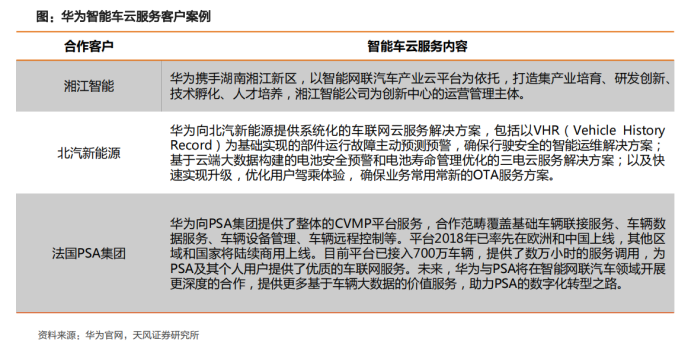

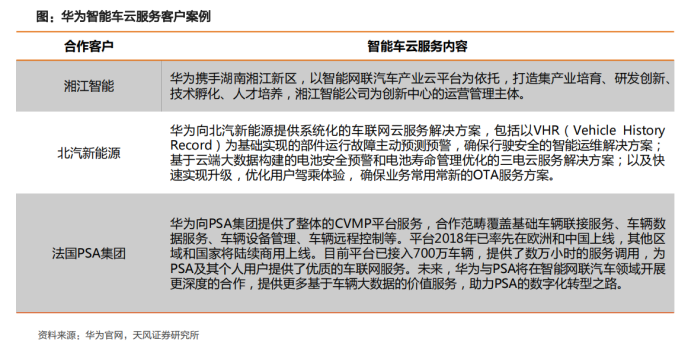

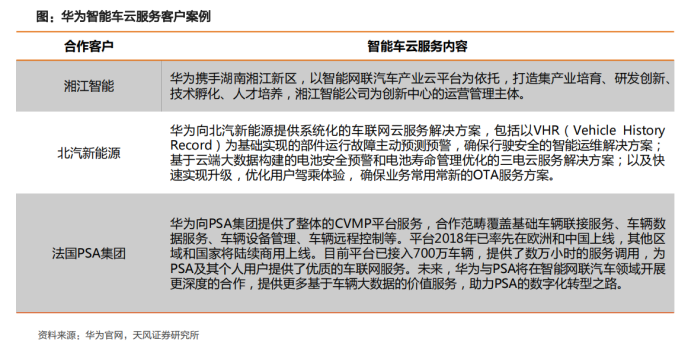

基于华为在云计算、大数据、车联网等领域的积累,提供全栈、开放的智能车云服务。

智能驾驶技术门槛较高,华为智能车云服务 2.0 聚焦汽车发展趋势,以“平台+生态”的形式,为车企提供自动驾驶、V2X、车联和电池管理四个方面的云服务,帮助客户构建一站式自动驾驶数据驱动的闭环方案,更好的联接人、车、路和产业伙伴,使能车企在智能汽车新四化趋势下的服务转型。

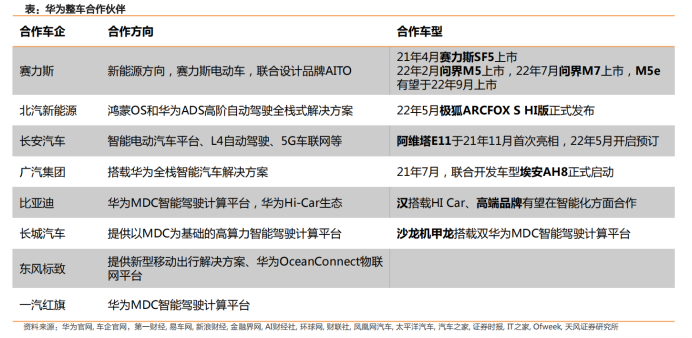

华为为 18 家整车合作伙伴提供多维支持:华为具备ICT技术支持,软硬件整合配置,整车全栈式解决方案; 整车企业具备整车定义、造型和整车制造能力,双方强强联合,形成新的商业模式。

利用华为在 To C 转型,在终端、在手机消费电子业务积累的品牌渠道零售、营销以及产品定义的这些经验来帮助车企一起来定义更好的产品,做更好的产品设计、产品的体验、产品的营销、产品的渠道、零售营销,在各个方面进行助力。

4.1.2 整车合作模式二:提供华为Inside全栈解决方案

提供智能驾驶应用软件、计算平台以及传感器等智能驾驶全栈解决方案。目前,长安、广汽、北汽三家车企以该模式与华为深度合作,2021 年以来,极狐 αS HI 版、阿维塔 11 等基于 “ 华为 Inside ” 方案的智能汽车陆续推出上市和开启交付。

如华为的 MDC 智能驾驶计算平台,华为将提供基于昇腾 SoC 的硬件、自动驾驶操作系统 AOS 和车控操作系统 VOS,以及 AutoSAR 中间件,支持车企开发智能驾驶软件。重点打造智能驾驶软件、传感器和执行器三大生态圈。截止 2021 年 6 月,已有 20 多家企业发布基于华为MDC的多场景商用解决方案。

华为与北汽联合打造极狐品牌,2021 年 4 月公布首款全栈产品极狐 αS,2022 年 5 月正式发布。

华为为北汽提供HI全栈智能汽车解决方案,联合打造子品牌。华为不仅给北汽提供智能化部件与五大智能汽车解决方案,双方还联合设计、开发汽车,华为发挥技术优势,北汽发挥整车优势。

极狐阿尔法 S 华为 HI 版:新车搭配华为 HI 解决方案,配合 3 颗 96 线车规级激光雷达、6 个毫米波雷达、12 个摄像头、13 个超声波雷达,以及 400TOPS 算力的华为芯片(MDC810),可以达到华为最高阶自动驾驶的水平。

长安联合华为和宁德时代打造全新高端智能汽车品牌阿维塔。

在未来 5 年里推出 4 款车型,规划实现“年更”,2021 年 11 月 15 日,发布首款车型阿维塔 11,2022 年 5 月开启预订量产。

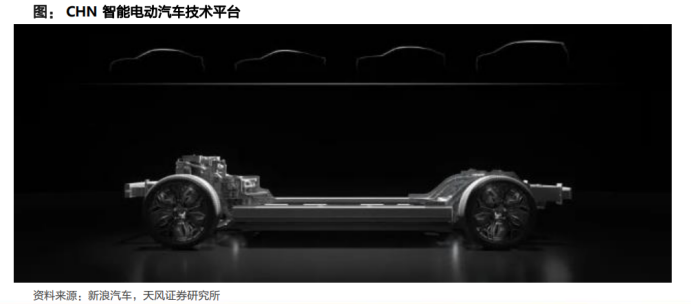

华为为长安提供HI全栈智能汽车解决方案,三方共创智能电动汽车技术平台——CHN。

根据这一架构,华为提供HI全栈智能汽车解决方案,宁德时代提供最新的电动化技术,长安提供整车研发智造的能力。

在硬件层面上提供高算力的芯片,在软件层面上基于 HarmonyOS 开发了丰富的车辆功能和软件应用,此外还打通了电子电器架构,在 OTA 软件升级能力的基础上,具备向完全自动驾驶进化的可能。

智能化表现:集成华为 HarmonyOS 智能座舱车机操作系统、华为 AOS 智能驾驶操作系统、华为 VOS 智能车控操作系统。

搭载 34 颗智驾传感器,含 3 颗激光雷达、6 颗毫米波雷达、13 颗高清摄像头、12 颗超声波雷达,可实现高阶智能驾驶辅助的全场景覆盖;基于 HarmonyOS 智能座舱,一芯多屏,流畅转换。

电动化层面:双电机四驱系统,双电机最高功率 425kW,最大扭矩 650Nm,搭载华为 DriveONE 三合一电驱单元;兼容 90kWh ~ 135kWh 电池包,充电电压范围 400V ~ 750V,可实现 700km+ 超长续航,可实现 240kw 高压快充。

广汽联合华为打造智能汽车品牌,计划在 2024 年发布首款联合打造的 L4 级智能电动汽车。

2020 年,双方签署深化战略合作;2021 年 7 月 12 日,广汽集团官方宣布,广汽埃安新能源与华为联合开发 AH8 车型项目。

华为为广汽埃安提供Hi全栈智能汽车解决方案,构建的新一代智能汽车数字平台。

双方基于广汽 GEP3.0 底盘平台、华为 CCA(计算与通信架构),联合定义、共同开发,共同打造面向未来的一系列智能汽车。

合作车型:2021 年 9 月上市的广汽新能源 AionV 车型搭载华为 5G 芯片巴龙5000 ;AH8 车型定位为中大型智能纯电 SUV,具备 L4 级自动驾驶功能,结合双方的制造、技术和渠道等诸多优势,该车型将冲击豪华纯电市场,计划于 2023 年底量产,项目总投资近 8 亿元人民币。

2021 年 4 月,赛力斯举行了生态合作发布会,宣布与华为联合了 “ 高性能电驱轿跑 SUV " 赛力斯华为智选 SF5。

赛力斯借助华为的平台化产品、服务与销售渠道,开拓潜在消费者。

华为基于自研的智能驾驶、智能座舱等平台以及对应的 AOS 等操作系统,赛力斯可基于该平台化产品进行上层应用软件的开发。

智选 SF5 车型采用了华为 Drive One 三合一电驱动系统、华为 Hicar、华为 Sound 三大产品,售价 21.68 万元(两轮版驱动产品)和 24.68 万元(四轮版驱动产品)。

2021 年 12 月 2 日,赛力斯汽车发布了全新高端品牌:傲图 AITO,致力于打造全新高端智慧汽车。

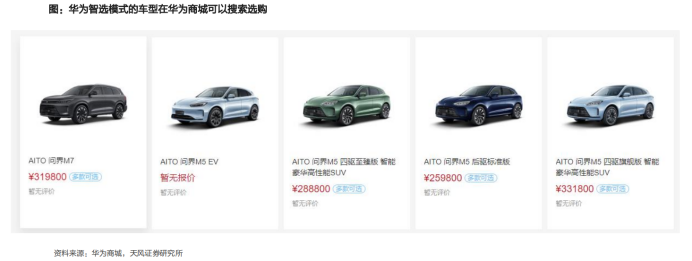

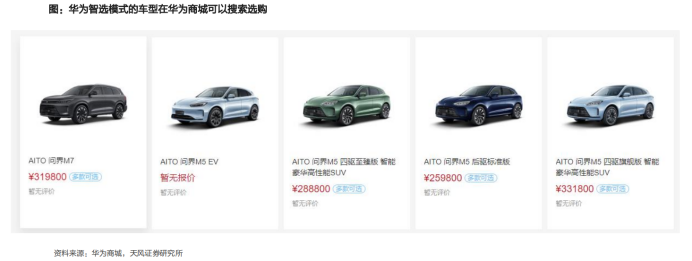

旗下首款车型问界 M5 同步亮相,并于 2021 年 12 月 23 日正式发布。

华为助力赛力斯,从研发智造到销售服务的全链条深度合作。

华为参与到 AITO 品牌旗下车型的前期规划、设计和后期营销、售卖等多个环节。

AITO 除了搭载华为的 HarmonyOS 智能座舱,还将使用华为在信息通信、智慧出行等领域的前沿技术,由华为进行全价值链赋能。

问界 M5:2022 年 2 月上市,中型增程式混动 SUV,售价 25.98 - 33.18 万元,上市以来销量持续攀升。

智能驾驶:基于博世解决方案的 L2 级驾驶辅助系统,具备360度智能全景影像,可OTA升级。

智能座舱:基于华为麒麟芯片,搭配 HarmonyOS 系统,可接入鸿蒙生态体系,支持手表控车、车家互联;音响系统为 HUAWEI SOUND,19 单元声学设计和 1000W 专业级功放,有主驾私享头枕支持导航和通话。

电动化:HUAWEI DriveONE 纯电驱增程平台,1.5T 四缸发动机+驱动电机的动力系统,增程发动机最大功率 92kW,采用米勒循环,具备 41% 热效率和 15:1 压缩比;前后驱动电机最大功率分别为 165kW/200kW;搭载 40.06kWh 的三元锂电池,纯电续航 150km,综合续航超过 1100km。

后续车型:问界 M5e,M5 的纯电版,预计 9 月上市;问界 M7,大型增程式混动 SUV,于 7 月 4 日发布。

随着华为 HI 产品不断发布,HI 车型不断上市后,产业链规模扩大,越来越多的合作伙伴将逐渐加入,届时 HI 产业链机会将更多元。

2021 年 12 月,华为在线上举行了 2021 年度华为智能汽车解决方案优秀合作伙伴答谢活动。

会上公布了 57 家华为智能汽车解决方案优秀合作伙伴,其中包括福耀玻璃、常熟汽饰、上声电子、德赛西威、均胜电子等汽车零部件上市公司。

原文始发于微信公众号(ADS智库):华为汽车产业链布局详解