当天空蔚蓝,鸟儿歌唱时,自动驾驶汽车的行驶几乎毫无问题;但在雨雾、冰雪和尘霾等恶劣天气下,情况则完全不同。对自动驾驶汽车而言,稳健的感知系统对确保道路安全并保护驾驶员和其他弱势道路使用者至关重要。

摄像头、雷达和激光雷达(LiDAR)单元作为汽车的“眼睛”,将为车辆提供环境认知,并绘制用于完全自主驾驶的道路地图。

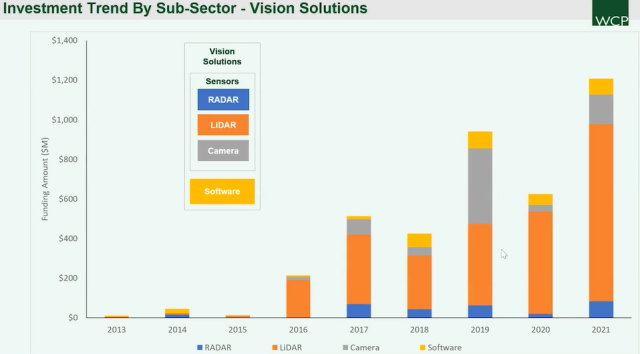

伍德赛德资本合伙人(Woodside Capital Partners)的创始人兼管理合伙人 Rudy Burger 在布鲁塞尔的AutoSens大会演讲中表示,视觉目前仍是汽车领域最常见的传感机制。伍德赛德资本年年追踪汽车感知领域的近 180 家公司,其中包括 38 家专门研发 LiDAR 的公司、18 家雷达公司、14 家摄像头公司和 29 家软件开发公司。

本文将通过对全球投资和并购的深入了解来回顾塑造汽车感知市场的当前趋势。

2021年是LiDAR投资高峰期

感知如今被视为自动驾驶汽车上路行驶的关键使能技术,但在 10 年前,它几乎不存在。摄像头和雷达“在五、六年前也几乎没有,但现在我们可以看到数百万台”,“公司的资金投入也是以百万计。”

图片来源:伍德赛德资本

截至 2021 年 9 月中旬,Burger 记录的对汽车感知技术公司的投资已超过 10 亿美元,年底之前计划中的投资还将增加数亿美元。在 2020-2021 年间,最活跃的企业投资者包括英特尔、福特和电装公司,而最活跃的风险投资者则为Y Combinator、卡车风险投资(Trucks Venture )和丰田风险投资(Toyota Ventures)。

从细分行业来看,摄像头相关企业在2019年处于鼎盛时期,但近两年投资大幅缩水。软件公司在过去四年中筹集的资金相对稳定,约为每年1 亿美元。雷达相关企业一直保持相对较小的投资份额。就融资轮次和筹集的资金量而言,激光雷达仍然占主导地位,尤其是在 2020 年和 2021 年。“我确定 2021 年将成为激光雷达的投资顶峰期,”Burger 说。“在激光雷达的软件领域有一些非常吸引人的机会,但在硬件方面,我认为很多公司早已投身其中。现在我们将看到的是这个领域的不断整合。”

图片来源:伍德赛德资本

未来两、三年的整合

传统上,收购其他公司或合并,是为了创造协同效应并为企业获取互补技能。那么,是什么推动了技术的并购?有一个答案越来越清晰,Burger说,“它完全取决于实行收购的公司里 CEO的信心有多大。”他补充说,CEO 的信心通常来自公司在市场上的股价表现。“我们发现并购活动与企业CEO 的信心之间存在很强的关联性。在过去的几年中,由于股市表现非常好,并购活动也稳步上升。”

纵观过去六年的汽车技术收购行为,最大的一笔交易仍然是英特尔以 153 亿美元收购 Mobileye。紧随其后的是奥罗拉收购优步、三星收购哈曼以及奥迪收购HERE。然后是苹果 2019 年对 Drive.ai 的收购。“坦白说,苹果的自动驾驶汽车计划究竟是什么,现在仍然不明朗,”Burger说。“苹果品牌的自动驾驶汽车看起来不太可能出现。当然,他们可以,而且肯定一直在投资开发这项技术。”这样认为的原因来源于以下数字。汽车业务并不是高利润的业务。Burger 表示,如果苹果走汽车之路,其利润率和股价将面临巨大的下行压力。

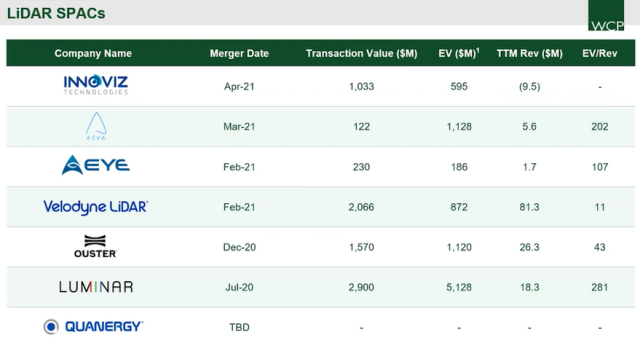

图片来源:伍德赛德资本

最后,Burger 表示,他预计未来两到三年内汽车传感器领域将进行“重大整合”。

SPAC:“短暂的现象”

对于SPAC,Burger这样解释,“SPAC(特殊目的收购公司)基本上是一个公共外壳公司,可以在纳斯达克上市。它是合法存在的公司,其资产负债表上可能有几亿美元的现金,但没有经营业务。SPAC的使命就是找到一家运营企业并与之合并,合并后的实体可以在一夜之间上市。对于运营公司而言,这是一种更简单、更快捷的上市方式。”

截至2021 年 9 月,六家 LiDAR 公司,包括Innoviz、Aeva、Aeye、Velodyne LiDAR、Ouster 和Luminar,已通过 SPAC 上市;而总部位于加利福尼亚州桑尼维尔的Quanergy Systems 公司也于 6 月宣布与中信资本收购达成合并协议,由中信资本成立一家致力于中国能源效率和科技业务的特殊目的收购公司。

图片来源:伍德赛德资本

“我想指出的是,这些公司目前的收益比都非常高,”Burger说。“企业价值(EV)的定义是市值减去现金再加上债务。所以,收益比为先获取业务价值,再除以收入。”例如,去年8 月 23 日,Luminar的市值为 51 亿美元,收入为 1800 万美元,实现了“281 的天文数字企业价值收益倍数(EV/Rev)”。相比之下,通用汽车同一天的企业价值收益倍数仅为 1.4。

“但这只是一种短暂的现象,”Burger说。“去年第一季度,通过 SPAC 合并上市的新公司势头非常强劲;但在第二季度就遭遇断崖式下跌,这主要是由于私募股权投资(PIPE,Private Investment in Public Equity)的资源枯竭。尽管也可能会有所反弹,但我确信企业估值将不可避免地回归本真,并与通过传统 IPO 流程上市的公司更加一致。”

SPAC 将继续作为上市的一种方式,但 Burger 相信高估值可能会下降。例如,在 LiDAR 领域,通过 SPAC 上市的公司将有机会进行一些收购,扩大其产品组合,或者提供相关服务。他们目前有真实货币来实现这些目标,因为风险投资和私募股权会持续投入大量资金。但尽管如此,Burger仍认为通过SPAC上市的道路将变得越来越艰难。

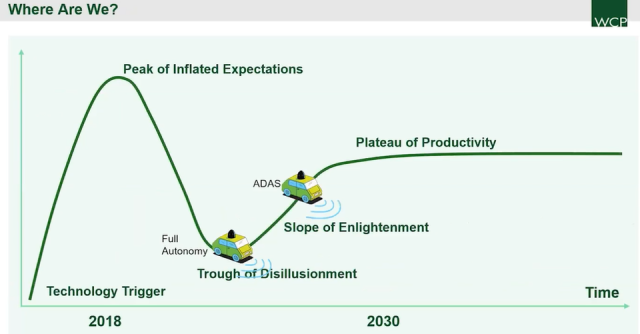

ADAS趋近生产力成熟期

Gartner 炒作周期曲线是特定技术成熟度、采用和应用情况的一种图形表示。伍德赛德资本每年都会绘制自己的一套Gartner 炒作周期曲线,但今年它首次将 ADAS 技术与全栈自主分开表述。

Burger 这样解释下面的曲线:“全栈自主仍然徘徊在理想幻灭的低谷中,这是从几年前膨胀的预期高峰滑落到今天的位置的。”他继续说,但另一方面,“ADAS 技术正迅速朝着生产力成熟期发展。如今在美国销售的大部分汽车都会配备某种形式的ADAS,最少都配备了自动紧急制动和巡航控制。”

图片来源:伍德赛德资本

把握近期机会

半导体短缺严重影响了全球汽车生产,Burger预计短缺将继续在未来一年内抑制汽车市场及其支持技术的发展,而且这种状况很有可能再持续两年。

基于此,再加上汽车行业采用一项技术的相对迟缓,Burger 认为视觉传感器公司应该跳出“autosens”市场框框,而在他所称的“mobilitysens”市场中寻找近期的收入机会。工业车辆、商用车辆、机器人技术确实可能成为“向汽车市场进军中的收入孤岛”。

作者:Anne-Françoise Pelé

EET电子工程专辑原创

原文始发于微信公众号(电子工程专辑):汽车感知市场趋势:LiDAR、雷达、摄像头和软件

Welcome to join us.Aibang lidar industry communicationThere are currently 2,700 people, including relevant persons in charge from major lidar manufacturers and OEMs. Click on the tags below to filter

Lidar OEM Autonomous Driving application terminal laser VCSEL light detector sensor Optical element Optical module filter Galvanometer Optical components radome cover adhesive Electronic component semiconductor chip tier1 Parts Non-standard automation Hardware circuit board motor Coating Coating equipment Plastic Products vehicle electronics Surface treatment auto parts equipment Testing Equipment Connector plastic Material software trading acting College graduate School other

Download:

Download: