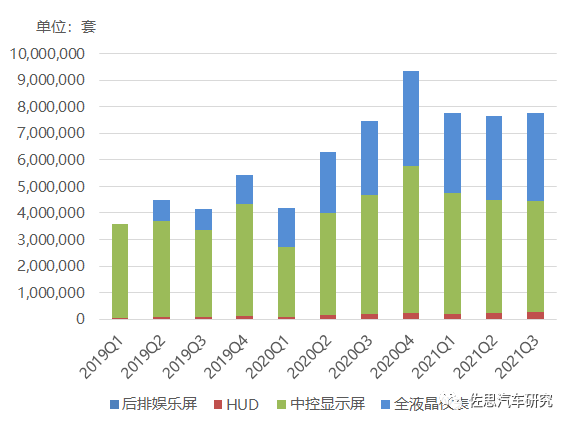

2019-2021年中国乘用车主要车载显示屏装配量

来源:佐思汽研《2021年汽车仪表和中控显示行业研究报告》

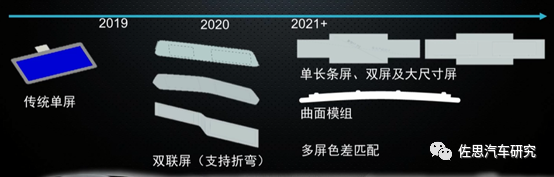

车载显示向着大屏化、多屏化发展

车载显示向着大屏化、多屏化发展

大屏化

来源:佐思汽研《2021年汽车液晶仪表和中控显示行业研究报告》

多屏化

来源:德赛西威

新型显示技术逐步走向量产

新型显示技术逐步走向量产

OLED实现量产

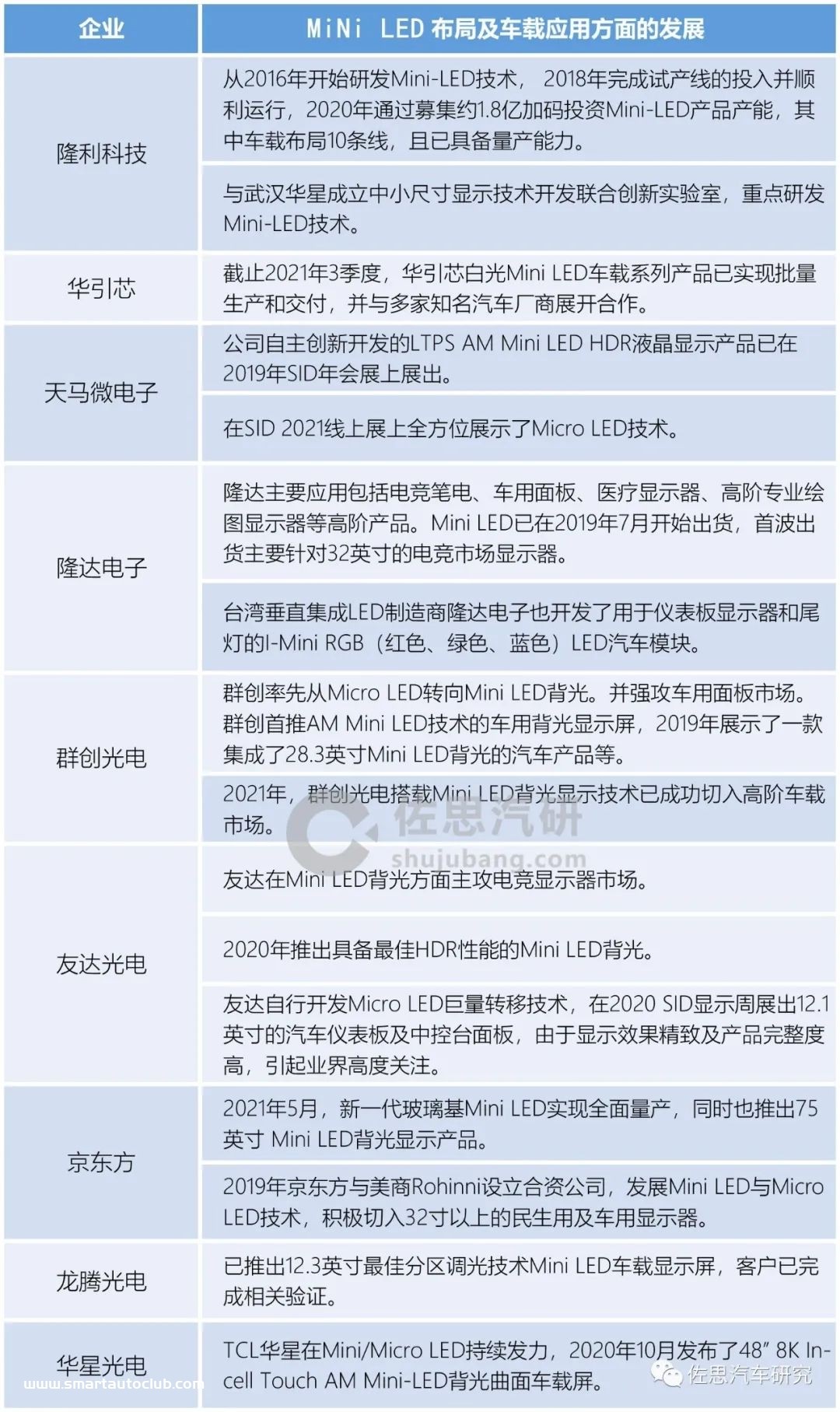

Mini LED迎来量产

Mini LED、Micro LED将快速部署

来源:佐思汽研《2021年汽车液晶仪表和中控显示行业研究报告》

-

汽车仪表和中控显示简述、产业链、产业政策及标准、市场规模及竞争格局等情况研究;

-

中国汽车显示,包括液晶仪表装配、HUD装配、中控装配、后座娱乐屏装配情况,主要供应商显示技术,主要主机厂车载显示搭载方案等研究;

-

车载显示屏搭载率、车载显示技术趋势、商业模式发展趋势等研究;

-

国内外车载显示系统解决方案商车载显示业务、车载显示技术研究;

-

国内外汽车显示屏供应商显示屏业务、显示技术等研究。

《2021年汽车仪表和中控显示行业研究报告》目录

共315页

01

汽车中控和显示屏简介

1.1 车载显示

1.1.1 车载显示分类

1.1.2 车载显示技术

1.1.3 车载显示技术对比

1.1.4 AMOLED显示技术

1.1.5 Mini LED显示技术

1.1.6 Micro LED显示技术

1.2 汽车仪表

1.2.1 汽车仪表介绍

1.2.2 汽车仪表总成

1.2.3 汽车仪表信息显示

1.2.4 汽车仪表分类

1.2.5 汽车仪表发展历程

1.2.6 汽车仪表产业链图谱

1.2.7 主要供应商仪表显示产品

1.3 汽车中控显示

1.3.1 中控显示平台

1.3.2 中控屏的分类

1.3.3 中控屏主要布局方式

1.3.4 主要供应商中控屏产品

02

汽车中控和显示屏市场现状

2.1 车载显示产业链现状

2.1.1 车载显示产业链图谱

2.1.2 车载显示上游产业

2.1.3 车载显示下游产业

2.2 车载显示产业政策及标准

2.2.1 中国车载显示行业相关政策

2.2.2 中国车载显示行业相关标准

2.2.3 《乘用车数字透视A柱系统性能要求和试验方案》发布

2.3 车载显示市场规模及竞争格局

2.3.1 全球汽车显示面板出货量

2.3.2 全球汽车显示面板细分市场出货量

2.3.3 全球车载显示面板竞争格局

2.3.4 全球仪表中控Tier 1竞争格局

2.3.5 中国车载显示竞争格局

2.3.6 中国液晶仪表市场竞争格局

2.3.7 中国厂商在车载显示领域占比提升

03

汽车中控和显示屏装配情况

3.1 中国车载显示装配情况

3.1.1 2019-2021年中国乘用车前装车用显示屏(分用途)装配量

3.1.2 2019-2021年中国乘用车(分类型)车载显示装配率

3.2 乘用车液晶仪表显示装配情况

3.2.1 2020-2021年中国乘用车液晶仪表装配量与装配率

3.2.2 2021年中国乘用车液晶仪表(分价格)装配量与装配率

3.2.3 2021年中国乘用车液晶仪表(分尺寸)装配量与装配率

3.2.4 2021年中国乘用车液晶仪表TOP20车型

3.3 乘用车中控显示装配情况

3.3.1 2020-2021年中国乘用车中控屏装配量与装配率

3.3.2 2021年中国乘用车中控屏(分尺寸)装配量与装配率

3.3.3 2021年中国乘用车中控屏(分价格)装配量与装配率

3.4 乘用车HUD装配情况

3.4.1 2020-2021年中国乘用车HUD(分类型)装配量与装配率

3.4.2 2021年中国乘用车(分车型价格)HUD装配量与装配率

3.4.3 2021年中国乘用车HUD装配量TOP20车型

3.5 乘用车后座娱乐屏装配情况

3.5.1 2020-2021年中国乘用车后座娱乐系统装配量及装配率

3.5.2 2021年中国乘用车后座娱乐系统(分价格)装配量

3.6 供应商车载显示技术分析

3.6.1 主要供应商的车载显示技术布局

3.6.2 车载显示方案供应商的布局方式

3.6.3 主要供应商车载显示产品线

3.6.4 Tier 1主要仪表显示方案(1)

3.6.5 Tier 1主要仪表显示方案(2)

3.6.6 Tier 1主要中控显示方案

3.6.7 Tier 1主要智能后视镜方案

3.6.8 国外Tier 1主要联屏方案

3.6.9 中国Tier 1主要联屏方案

3.6.10 主要供应商显示技术(1)

3.6.11 供应商减少LCD面板产线投资,聚焦MiniLED/Micro LED等新领域

3.7 主机厂车载显示搭载方案

3.7.1 主机厂车载显示发展现状

3.7.2 主机厂车载仪表搭载情况(1)

3.7.3 主机厂车载仪表搭载情况(2)

3.7.4 主机厂车载仪表搭载情况(3)

3.7.5 主机厂车载联屏搭载情况(1)

3.7.6 主机厂车载联屏搭载情况(2)

3.7.7 主机厂车载联屏搭载情况(3)

3.7.8 蔚来ET7显示屏分布

3.7.9 电咖ME71车载显示分布

04

汽车中控和显示屏发展趋势

4.1 汽车车载显示搭载趋势

4.1.1 未来数字座舱包含多显示器界面

4.1.2 车载显示的主要应用市场

4.1.3 主要座舱显示产品

4.1.4 大屏化

4.1.5 多屏化

4.1.6 未来向多屏集成普及

4.1.7 联屏趋势:仪表中控一体化趋势

4.1.8 联屏趋势:三联屏

4.1.9 曲面屏

4.1.10 引入电子后视镜

4.1.11 多种功能集成方案

4.2 车载显示技术趋势

4.2.1 车载显示技术发展趋势

4.2.2 主流显示技术仍是a-Si TFT LCD

4.2.3 OLED车载显示发展趋势

4.2.4 OLED技术在高端车型实现量产(1)

4.2.5 OLED技术在高端车型实现量产(2)

4.2.6 车载Mini LED显示迎来量产时刻(1)

4.2.7 车载Mini LED显示迎来量产时刻(2)

4.2.8 Micro LED显示成为车载显示的发展方向

4.2.9 Micro LED在车载显示中的优势

4.2.10 全贴合技术的应用

4.2.11 处于概念阶段的曲面多形态显示(1)

4.2.12 处于概念阶段的曲面多形态显示(2)

4.2.13 异形屏

4.3 软硬分离商业模式趋势

4.3.1 软硬件分离带来新的商业模式

4.3.2 车载显示的业务逻辑

4.3.3 车载显示新进玩家的市场进入策略

05

全球车载显示系统解决方案商研究

5.1 大陆集团

5.1.1 简介

5.1.2 大陆集团业务规划

5.1.3 大陆集团汽车业务

5.1.4 大陆集团智能座舱产品

5.1.5 大陆集团中控显示产品SOP规划

5.1.6 大陆集团主要中控显示产品

5.1.7 大陆集团显示器解决方案:曲面 AMOLED 屏幕

5.1.8 大陆集团控制屏:触觉交互显示屏

5.1.9 大陆集团仪表产品SOP规划

5.1.10 大陆集团主要仪表产品

5.1.11 大陆集团仪表全球市场份额

5.1.12 大陆集团AMOLED数字化一体化大屏组合仪表

5.1.13 大陆集团裸眼3D仪表和裸眼3D汽车导航

5.1.14 大陆集团HUD产品SOP规划

5.1.15 大陆集团HUD产品线(1)

5.1.16 大陆集团HUD产品线(2)

5.1.17 大陆集团将AR-HUD与ADAS、V2X通信技术融合

5.1.18 大陆集团在中国主推基于TFT技术的AR HUD

5.2 电装

5.2.1 Denso简介

5.2.2 Denso(分产品/分客户)销售额

5.2.3 Denso仪表中控产品SOP规划

5.2.4 Denso仪表产品

5.2.5 Denso仪表生产基地

5.2.6 Denso中控屏

5.2.7 Denso双弧面OLED显示屏

5.2.8 Denso HUD产品SOP规划

5.2.9 Denso HUD主要客户

5.2.10 Denso HUD在中国的市场份额

5.2.11 Denso下一代HUD研发思路

5.3 伟世通

5.3.1 伟世通简介

5.3.2 主要客户

5.3.3 伟世通仪表和显示屏收入

5.3.4 伟世通车载显示产品SOP规划

5.3.5 伟世通仪表业务

5.3.6 伟世通仪表产品

5.3.7 伟世通裸眼3D仪表

5.3.8 伟世通显示屏业务

5.3.9 伟世通显示屏特点

5.3.10 延锋伟世通为福特供应业内最大尺寸车载显示屏

5.3.11 伟世通可弯折显示屏座舱解决方案

5.3.12 伟世通Sensor-UX 显示屏

5.3.13 伟世通OLED eMirror

5.3.14 伟世通曲面显示系统

5.3.15 伟世通microZone显示技术

5.3.16 伟世通DICore™

5.3.17 伟世通RenderCore™

5.3.18 伟世通座舱显示发展规划

5.4 博世

5.4.1 博世简介

5.4.2 博世多媒体事业部

5.4.3 博世车载显示业务规划

5.4.4 博世全液晶仪表

5.4.5 博世曲面仪表

5.4.6 博世裸眼3D显示屏

5.4.7 博世虚拟遮阳板

5.4.8 博世电子后视镜

5.5 佛吉亚

5.5.1 佛吉亚简介

5.5.2 佛吉亚歌乐电子业务

5.5.3 佛吉亚歌乐汽车电子2025发展规划

5.5.4 佛吉亚车载显示屏2025年发展规划

5.5.5 佛吉亚通过收购加强显示屏技术

5.5.6 佛吉亚中控显示产品SOP规划

5.5.7 佛吉亚提供可定制车载显示业务

5.5.8 佛吉亚显示屏业务

5.5.9 佛吉亚冷弯一体屏

5.5.10 佛吉亚显示屏业务:电子后视镜

5.5.11 佛吉亚与CANATU合作开发3D触控表面显示屏&3D触控旋钮

5.5.12 佛吉亚仪表中控应用

5.6 日本精机

5.6.1 Nippon Seiki简介

5.6.2 Nippon Seiki经营情况

5.6.3 Nippon Seiki座舱业务规划

5.6.4 Nippon Seiki驾驶员监控系统(DMS)集成型仪表

5.6.5 Nippon SEIKI OLED 显示屏

5.6.6 Nippon SEIKI 显示屏技术

5.6.7 Nippon SEIKI多层图像HUD

5.6.8 Nippon SEIKI HUD业务

5.7 马瑞利

5.7.1 Marelli简介

5.7.2 Marelli 3D数字仪表与裸眼3D仪表

5.7.3 Marelli智能座舱控制器

5.7.4 Marelli公司搭载HyperVisor科技的Janus多显示屏电动驾驶舱

5.7.5 Marelli显示屏技术

5.8 矢崎

5.8.1 Yazaki简介

5.8.2 Yazaki主要产品

5.8.3 Yazaki仪表与显示业务

5.8.4 Yazaki主要仪表产品

5.9 安波福

5.9.1 安波福液晶仪表/3D多层仪表盘(3D MLD)

5.9.2 安波福与锐思华创展示AR-HUD智能座舱

5.10 德赛西威

5.10.1 德赛西威简介

5.10.2 德赛西威驾驶信息显示业务

5.10.3 德赛西威驾驶信息显示主要客户

5.10.4 2017-2021年德赛西威车载显示交付量

5.10.5 德赛西威车载显示产品开发趋势

5.10.6 德赛西威多屏互动新产品业务

5.10.7 德赛西威高端显示技术

5.10.8 德赛西威全贴合技术

5.10.9 德赛西威在其它车载显示技术上的布局

5.10.10 德赛西威将整合座舱大数据

5.11 华阳通用

5.11.1 华阳通用简介

5.11.2 华阳汽车电子产品线

5.11.3 华阳智能驾驶舱

5.11.4 华阳通用集仪表与车机系统功能于一体的ClusterDA

5.11.5 华阳通用悬浮式智能旋转屏

5.11.6 华阳通用电子后视镜

5.11.7 华阳通用流媒体后视镜

5.12 友衷科技

5.12.1 友衷科技简介

5.12.2 友衷科技全液晶仪表产品

5.12.3 全液晶仪表产品及配套车型

5.13 中科领航

5.13.1 中科领航简介

5.13.2 中科领航主要仪表产品(1)

5.13.3 中科领航主要仪表产品(2)

5.13.4 中科领航主要仪表产品(3)

5.14 航盛电子

5.14.1 航盛电子简介

5.14.2 航盛电子智慧驾驶舱布局

5.15 华一汽车科技

5.15.1 华一汽车简介

5.15.2 华一双12.3寸贯通式全液晶仪表

5.15.3 华一商用车12.3寸全液晶仪表

5.16 唯联科技

5.16.1 唯联科技简介

5.16.2 唯联科技发展规划

5.16.3 唯联科技车载连屏(1)

5.16.4 唯联科技车载连屏(2)

5.16.5 唯联科技流媒体后视镜

06

全球汽车显示屏供应商研究

6.1 JDI

6.1.1 JDI简介

6.1.2 JDI业务布局

6.1.3 全球分布及生产基地

6.1.4 经营情况

6.1.5 JDI车载显示业务(1)

6.1.6 JDI车载显示业务(2)

6.2 LGD

6.2.1 LGD简介

6.2.2 LGD车载显示屏产品

6.2.3 LGD车载显示产品开发进程

6.2.4 LGD车载OLED面板发展

6.2.5 LGD车载柔性屏P-OLED

6.2.6 LGD车载柔性屏P-OLED应用:奔驰S Class

6.2.7 LGD显示屏应用(1)

6.2.8 LGD显示屏应用(2)

6.2.9 LGD显示屏应用(3)

6.2.10 LGD显示屏应用(4)

6.2.11 LGD显示屏应用-现代雅尊

6.2.12 LGD FHD裸眼3D数字仪表盘

6.2.13 LGD综合显示系统

6.3 天马微电子

6.3.1 天马微电子简介

6.3.2 天马微电子车载显示屏业务

6.3.3 天马微电子仪表显示产品参数

6.3.4 天马微电子中控显示产品参数

6.3.5 天马微电子后视镜显示产品参数

6.3.6 天马微电子车载显示屏产品(1)

6.3.7 天马微电子车载显示屏产品(2)

6.3.8 天马微电子车载显示屏产品(3)

6.3.9 天马微电子车载显示屏产品(4)

6.3.10 天马微电子推出车载显示新产品

6.3.11 天马微电子加快中尺寸车载产品布局

6.3.12 天马微电子Micro LED显示技术

6.3.13 天马微电子最新显示技术布局

6.4 京东方

6.4.1 京东方简介

6.4.2 京东方显示面板生产线及产能分部

6.4.3 京东方车载显示业务

6.4.4 京东方车载显示技术

6.4.5 京东方车载显示产品(1)

6.4.6 京东方车载显示产品(2)

6.4.7 京东方在成都设车载显示生产基地

6.4.8 京东方精电公司

6.4.9 京东方精电车载显示产品

6.4.10 京东方精电被动技术

6.4.11 京东方精电背板技术

6.5 友达光电

6.5.1 友达光电公司简介

6.5.2 友达光电显示出货量

6.5.3 友达光电车载显示业务

6.5.4 友达光电车载显示产品

6.5.5 友达光电Micro LED车载显示

6.5.6 友达光电后视镜显示

6.5.7 友达光电转型车载服务整合者

6.6 群创光电

6.6.1 群创光电简介

6.6.2 群创光电经营情况

6.6.3 群创车载显示布局情况

6.6.4 群创汽车显示产品

6.6.5 群创AM mini LED 车用面板

6.7 维信诺

6.7.1 维信诺简介

6.7.2 维信诺车载显示产品

6.7.3 维信诺无限∞多屏交互

6.7.4 维信诺 “透明”A柱柔性显示

6.8 华星光电

6.8.1 华星光电车载显示屏布局

6.8.2 华星光电Mini LED显示

6.8.3 华星光电带屏下摄像头的车载显示

6.9 龙腾光电

6.9.1 龙腾光电公司简介

6.9.2 龙腾光电车载显示业务

6.10 其它

6.10.1 夏普车载显示业务

6.10.2 华引芯量产白光Mini LED车载背光显示模组

6.10.3 华映科技车载显示屏布局

6.10.4 瀚宇彩晶车载显示屏布局

更多佐思报告

智能网联汽车产业链全景图(2021年11月版)

「佐思研究月报」

ADAS/智能汽车月报 | 汽车座舱电子月报 | 汽车视觉和汽车雷达月报 | 电池、电机、电控月报 | 车载信息系统月报 | 乘用车ACC数据月报 | 前视数据月报 | HUD月报 | AEB月报 | APA数据月报 | LKS数据月报 | 前雷达数据月报

原文始发于微信公众号(佐思汽车研究):仪表和中控显示研究:国内厂商如何抢占Mini LED/Micro LED市场